美国当地时间周三早晨股票交易 证券公司,即将在本周迎来94岁生日的“股神”巴菲特又实现了一个历史性的成就——伯克希尔哈撒韦公司的市值首次正儿八经地站上1万亿美元。

* **放大收益:**通过杠杆效应,投资者可以放大收益,获得更高的回报。

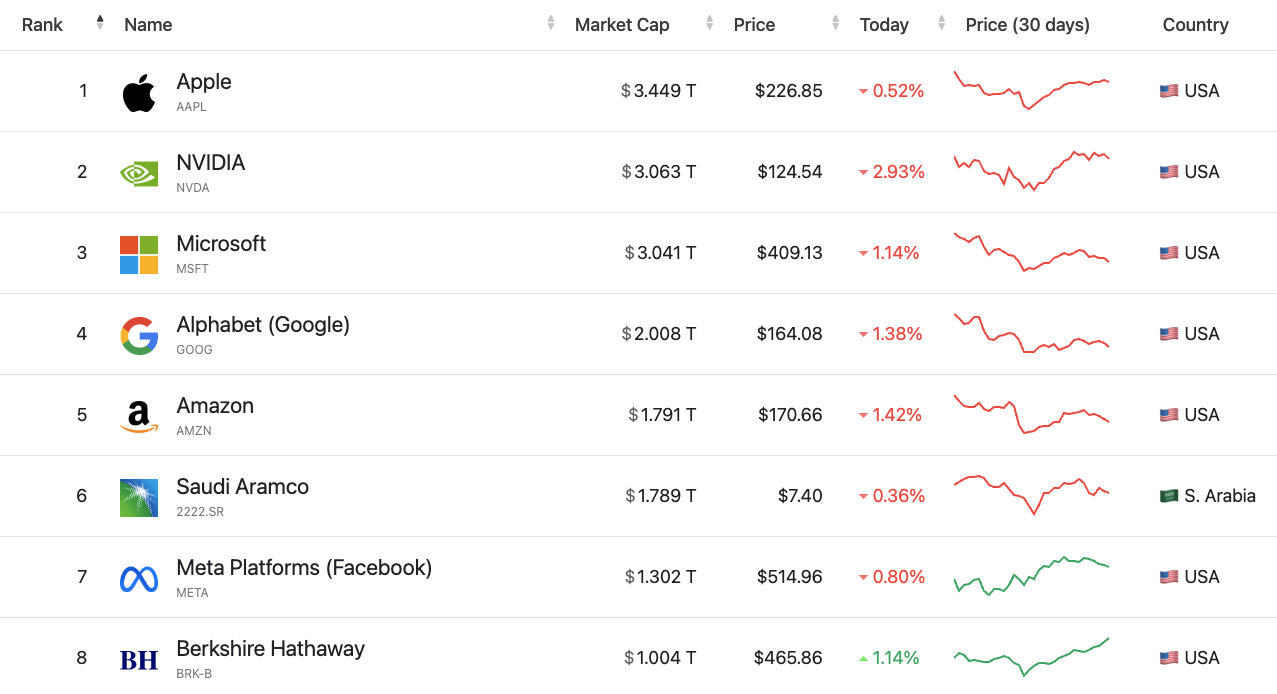

(全球上市公司市值排名,来源:companiesmarketcap)

(全球上市公司市值排名,来源:companiesmarketcap)

伯克希尔目前依然是全球市值排名第8的上市公司,排在前面的除了沙特阿美外,清一色的都是美国互联网公司——苹果、英伟达、微软、Alphabet、亚马逊和Meta。

福布斯实时富豪榜显示,巴菲特的个人财富总额达到1460亿美元,高居全球第6。

巴菲特的最新成就,也给美股“万亿俱乐部”增添了一份历史的厚重感。伯克希尔成立于1839年,最初是一家纺织公司,巴菲特在1965年收购了多数股权,并将其发展成美国金融保险、铁路、零售、制造和能源巨头。

从1965年开始到2023年,伯克希尔的市值平均每年增加20%,差不多是同期标普500指数回报率的一倍。要知道现在大多数天天在媒体上“指点华尔街”知名投资人,连在3-5年周期内跑赢美股指数都很困难,更不用说长达60年的考察周期了。

作为一家主要涉猎“旧经济”的公司,能够实现万亿市值的成就,其实更不容易。横向对比12个月的滚动市盈率,伯克希尔只有14倍,苹果、微软均超过30倍,英伟达更是超过70倍。

这番成就,不仅显示出巴菲特坚持的“老派”经营思路依然在新时代发光发热,也给当下的市场留下了一个回味无穷的问题:为什么是现在突破1万亿?

主动防御姿态

在过去几个月里,巴菲特明显处于防御姿态,二季度将苹果持仓砍掉一半,到6月底时公司的现金/现金等价物储备总额已经超过2700亿美元。其中绝大多数,都是拿着短期美债,默默收着年化4-5%左右的回报。

再加上7月至今,巴菲特持续减持美国银行的持仓,令投资者此时追捧伯克希尔股票的缘由更加模糊:他们究竟是因为看好美国实体经济的发展,还是单纯将伯克希尔的股票当成储蓄账户或者避险资产来配置。亦或是两者皆有,将这只股票视作某种意义上的“全天候投资”。

伯克希尔最初发行的A类股,由于一直没进行过拆股,至今股价已经接近70万美元/股。后续为了满足更多人“买一股伯克希尔”的愿望,又发行了单价更低的B类股。

今年以来的快速上涨,恐怕也不在巴菲特本人的预期内。在今年的股东信中,股神曾表示,伯克希尔应该要比普通美国公司做得更好一些,但除了“稍微好一些”外,其他的期待都是一厢情愿。巴菲特强调,这家公司应该以实质性降低永久资本损失的风险来运营。

一直强调“不择时”的巴菲特,近几个月屡屡抛售股票,也被诸多拥趸视为股神看到了经济或市场估值层面的不利一面。

年初至今股票交易 证券公司,伯克希尔的累计涨幅接近28%,不仅远超指数,与诸多科技巨头相比也毫不逊色。(来源:财联社)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

文章为作者独立观点,不代表在线配资观点